Популярное

Полезные советы

Важно знать!

Финансовая компания: что это такое и как работает

Финансовые организации создаются с целью управления финансовыми ресурсами. Кратко о видах кредитных организаций, лизинге, франчайзинге, инвестиционных финансовых организациях. Что считается доходами и...

Читать далее

Finex etf что это и для чего нужен? полный обзор

Zara

Задачи, функции и методы работы менеджера

Личный кабинет рнбк банк

Ипотечные каникулы и закон 2019 года: как получить и когда примут законопроект?

Как посмотреть, кто сделал репост вконтакте

10 самых роскошных домов знаменитостей (фото)

Безопасная купля-продажа аккаунтов инстаграм

Криптовалюта litecoin: обзор монеты и ее перспективы в 2019 году

Лучшее

Важно знать!

Вакансии и работа : «совмещение с основной работой» в москве

Работа по совместительству. Как оформляется данный вид работ, виды трудового договора, оформление трудовой книжки. Важно не перепутать работу по совместительству с иными видами организации труда, а также...

Читать далее

Самые выгодные тарифы рко в россии

Бизнес идея: производство печатей и штампов

Фразы и цитаты про кофе: короткие и красивые высказывания, изречения знаменитостей и афоризмы

Как составить правильное резюме на работу? шаблон образец и пример резюме помогут вам создать резюме. должностные обязанности и личные качества в резюме

Как написать резюме офис-менеджера, или правила презентации прирождëнного организатора

Как грамотно написать резюме, чтобы получить работу мечты

Резюме без опыта работы: как составлять, что писать

10 самых дорогих домов в мире

Лучшие смартфоны samsung 2020

Обсуждаемое

Важно знать!

Бизнес на кофе на вынос

Точка кофе с собой как разновидность типа кофейни. Выгодно ли ее открывать, что нужно для открытия, какие будут основные затраты, как выбрать поставщиков и оборудование, сколько нужно сотрудников. Стоит...

Читать далее

Уральский банк реконструкции и развития в москве

Расчетный счет в уралсиб банке — тарифы рко для ип, ооо и юридических лиц

Что значит прибыло в офис доставки алиэкспресс

10 вдохновляющих интервью, которые зарядят вас свежими идеями

Как вернуть страховку по кредиту?

Открыть расчетный счет в втб для ип и ооо

Quik-система от банка втб

Как потратить бонусы спасибо от сбербанка: 5 лучших предложений компаний-партнеров

Как заработать 1000 рублей за час без вложений прямо сейчас. топ-7 способов заработка. видео

Обновления

Без рубрики

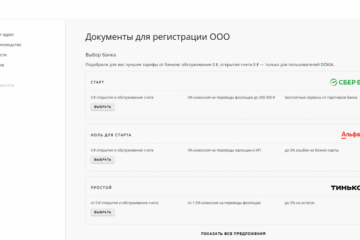

Как открыть ООО: пошаговая инструкция регистрации

Без рубрики

Как открыть ООО: пошаговая инструкция регистрации

Что делать после регистрации ООО

После получения документов о регистрации, требуется завершить работу...

Без рубрики

Купольная теплица своими руками

Без рубрики

Купольная теплица своими руками

Особенности строительства

Еще совсем недавно дом-купол был строительной экзотикой. За его возведение...

Без рубрики

Pos-терминалы: устройство и принцип работы

Без рубрики

Pos-терминалы: устройство и принцип работы

Что такое POS-терминалы

POS означает принадлежности, используемые в торговле (point of sail). Название...

Без рубрики

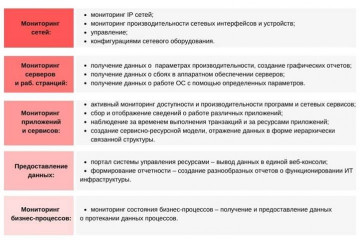

Как организовать мониторинг отдела продаж, используя систему учета рабочего времени, crm и колл-трекинг?

Без рубрики

Как организовать мониторинг отдела продаж, используя систему учета рабочего времени, crm и колл-трекинг?

Что такое системы мониторинга на предприятии

Мониторинг – это высокоэффективный инструмент, позволяющий...

Без рубрики

Что такое аутсорсинг простыми словами и для кого подходит работа на аутсорсинге

Без рубрики

Что такое аутсорсинг простыми словами и для кого подходит работа на аутсорсинге

Бизнес-план

Организация бизнеса на аутсорсинге требует тщательного подхода. Прежде всего, основатель...

Без рубрики

Где брать бесплатный уникальный контент?

Без рубрики

Где брать бесплатный уникальный контент?

Типы контента – или как нужно верно и грамотно писать статьи на сайт, не зависимо от его темы. Типы контента...

Как открыть производство снеков, сухариков, закусок

Как открыть производство снеков, сухариков, закусок

Пара рецептов прикормки из сухарей

Немного о зиме

Первое что нужно отметить, рыбаки часто прикармливают...

Регистрация в интернет-магазине таобао

Регистрация в интернет-магазине таобао

Мой надежный посредник

Сейчас пользуюсь одним надежным посредником, который поможет договориться и с...

Трудовая инспекция в среднеуральске

Последние изменения

04.07.2020

...

Вакансии и работа : «подработка в свободное время» в санкт-петербурге

Вакансии и работа : «подработка в свободное время» в санкт-петербурге

Рот: девушка заработала $9000, съедая кучу еды на камеру

Парк Сео-ен / www.wired.it

Парк Сео-ен из Южной...

Как открыть кфх в 2020 году

Как открыть кфх в 2020 году

Где взять землю для организации фермы

Первый вопрос, который надо будет решить будущему фермеру – это...

Уважительные причины прогула

Уважительные причины прогула

Образцы заявлений в школу (в колледж) о пропуске занятий, на каникулы

8.789 285

Если планируется отсутствие...